Si parla molto della concorrenza e del decoupling tra Stati Uniti e Cina. Ma è in corso un altro processo, che passa molto più inosservato: la convergenza nelle istituzioni delle due principali potenze del nostro secolo, nascosta dalla guerra tra sistemi.

Caratteristiche del sistema economico cinese

La terza dimensione del conflitto economico tra Stati Uniti e Cina è la competizione e il conflitto tra i sistemi economici dei due Paesi1. In che misura il sistema economico cinese è unico rispetto al sistema americano di economia di mercato? A questo proposito, la critica di Dennis Shea, allora ambasciatore degli Stati Uniti presso l’Organizzazione Mondiale del Commercio (OMC), è istruttiva. In occasione della riunione del Consiglio Generale dell’OMC tenutasi il 26 luglio 2018, subito dopo lo scoppio della guerra commerciale tra Stati Uniti e Cina, Denis Shea aveva affermato che «la Cina è in realtà l’economia più protezionista e mercantilista del mondo. Contrariamente alle aspettative dei membri, la Cina non si è mossa verso una più completa adozione di politiche e pratiche basate sul mercato da quando ha aderito all’OMC nel 2001. In realtà, è vero il contrario. Il ruolo dello Stato nell’economia cinese è aumentato». Per quanto riguarda i problemi del sistema economico cinese, ha evidenziato l’intervento del Governo cinese e del Partito Comunista nelle attività economiche e nell’allocazione delle risorse, la capillare presenza di imprese statali, il sistema di economia pianificata simboleggiato dal Piano quinquennale, la politica industriale simboleggiata da Made in China 2025, la creazione di capacità produttiva in eccesso attraverso i sussidi, il danno causato alla proprietà intellettuale da politiche irragionevoli e l’eliminazione dei concorrenti stranieri con lo strumento della politica industriale2.

Sebbene le osservazioni di Shea siano enumerative, possiamo, sulla base di questo indice, evidenziare tre punti sul carattere unico del sistema economico cinese visto dagli Stati Uniti. In primo luogo, il governo cinese dispone di un’enorme capacità di mobilitazione a favore dell’attività economica e per l’allocazione delle risorse. Questo avviene perché la Cina, in quanto Paese socialista, non consente la proprietà privata della terra. Cerca poi, per quanto possibile, di mantenere una forte presenza di imprese statali in aree strategiche come la finanza e l’energia. Inoltre, lo stesso Partito Comunista ha una notevole capacità organizzativa che usa per influenzare le comunità, anche quelle con una popolazione di qualche migliaio di persone. Questa situazione è fondamentalmente diversa dal sistema di economia di mercato degli Stati Uniti, che consente la proprietà privata di quasi tutti i fattori di produzione, compresi la terra e il capitale.

In primo luogo, il governo cinese dispone di un’enorme capacità di mobilitazione a favore dell’attività economica e per l’allocazione delle risorse: la Cina, in quanto Paese socialista, non consente la proprietà privata della terra

DING KE

In secondo luogo, il governo cinese sta cercando di sfruttare questa forte capacità di mobilitazione per avantaggiarsi nella competizione economica globale, in particolare tramite sussidi industriali. Come vedremo in seguito, l’intervento governativo nell’attività economica segue una sua logica. Tuttavia, per gli Stati Uniti, che hanno adottato il principio di allocazione delle risorse sulla base dei principi di mercato, qualsiasi intervento appare inevitabilmente una distorsione del mercato.

In terzo luogo, il governo cinese ha una forte tendenza a privilegiare alcune imprese con proprietari diversi, al fine di assicurarsi un vantaggio nella competizione internazionale, e non mantiene necessariamente condizioni di parità nella concorrenza. Questa situazione è stata interpretata dagli Stati Uniti come una questione di trattamento discriminatorio rivolto alle aziende straniere – furti di proprietà intellettuale, trasferimento forzato di tecnologia e restrizioni per entrare nel mercato – ma la realtà apprare più complessa. Per attirare le imprese, ci sono anche casi di trattamento preferenziale verso le aziende straniere o, per proteggere le imprese statali, casi di trattamento discriminatorio delle aziende private locali.

La Cina sta perseguendo seriamente la sua politica industriale dalla metà degli anni 2000.3 Durante questo processo, la Cina ha aumentato in modo significativo il suo sostegno a industrie specifiche in termini di sussidi e fondi governativi di orientamento. Secondo la prudente stima di CSIS, la Cina ha dedicato quasi l’1,8% del suo PIL alla politica industriale nel 2019, più di quattro volte il rapporto osservato dagli Stati Uniti nello stesso periodo4. Dopo l’intensificarsi delle tensioni tra Stati Uniti e Cina nel campo dell’alta tecnologia, Pechino ha iniziato a ricostruire il suo sistema nazionale di innovazione e il ruolo del Governo sta aumentando anche in aspetti che esulano dal puro sostegno finanziario, come il coordinamento delle attività di innovazione. Tuttavia, almeno per i quattro aspetti seguenti, c’è ancora spazio per discutere se queste azioni possano essere considerate contrarie al libero mercato e nocive alla concorreza.

In primo luogo, gli strumenti politici adottati dalla Cina, che si tratti di strumenti di sostegno finanziario, come i fondi governativi di orientamento, oppure di meccanismi di supporto alla ricerca di base o di sforzi per creare consorzi di innovazione, sono stati più o meno replicati nelle politiche industriali dei Paesi sviluppati.

In secondo luogo, le politiche industriali del governo cinese, volte a sostenere le industrie in fase di catch-up o quelle già mature, come la cantieristica navale o l’acciaio, hanno effettivamente distorto i principi del mercato e portato alla formazione di un eccesso di capacità produttiva. Tuttavia, a partire dall’implementazione della nuova strategia di innovazione autonoma nel 2006, il focus della politica industriale si è già spostato sulla creazione di industrie emergenti e sulla costruzione di un sistema nazionale dell’innovazione5. Allo stesso modo, l’ambito dell’intervento governativo si è gradualmente spostato dall’obiettivo tradizionale della politica industriale, cioè proteggere e incoraggiare le industrie nascenti, per mirare ora all’eliminazione degli alti livelli di incertezza e asimmetria informativa insiti nella creazione di nuove industrie e nel processo di innovazione.

In terzo luogo, va notato che c’è ancora una competizione feroce tra i governi locali in qualità di attori principali della politica industriale cinese

DING KE

In terzo luogo, va notato che c’è ancora una competizione feroce tra i governi locali in qualità di attori principali della politica industriale cinese. Nella creazione di nuove industrie, il comportamento dei governi locali si avvicina di più a quello dei venture capitalist che a quello del settore pubblico. In qualità di operatore effettivo dei fondi di orientamento governativi, il governo locale è stato in grado di svolgere le funzioni di selezione e incoraggiamento proprie dei venture capitalist, e la concorrenza intergovernativa ha anche incoraggiato la competizione tra i cluster industriali. La Cina ha formato diversi consorzi di innovazione locali, che rappresentano un mezzo importante per creare un sistema nazionale dell’innovazione. È molto probabile che la forte concorrenza tra questi consorzi inneschi in futuro una concorrenza attiva in materia di R&D tra le aziende.

In quarto luogo, per quanto riguarda la neutralità della concorrenza, le politiche discriminatorie nei confronti degli investimenti stranieri in termini di protezione della proprietà intellettuale e di trasferimento forzato di tecnologia hanno effettivamente rappresentato un problema. Tuttavia, questi non sono necessariamente i problemi principali per le aziende statunitensi in Cina, e molti indicatori mostrano un miglioramento, come dimostrano i risultati di un sondaggio condotto dalla Camera di Commercio Americana in Cina6.

Xu Lin, ex funzionario della Commissione per lo Sviluppo e le Riforme, responsabile della negoziazione sui sussidi durante i negoziati di adesione all’OMC, fornisce una valutazione accurata del sistema economico cinese7. Secondo Xu, un profondo intervento governativo è inevitabilmente criticato come strumento che porta ad una concorrenza sleale nel mercato, ma sottolinea che è improbabile che il governo cinese autorizzi la proprietà privata dei terreni o promuova la privatizzazione delle istituzioni finanziarie e delle imprese statali. Xu suggerisce che il Governo cinese dovrebbe limitare il più possibile il suo intervento diretto nell’allocazione delle risorse nell’area dei beni pubblici e allocarle piuttosto in altre aree, seguendo standard trasparenti e aperti e secondo un processo competitivo. In una certa misura, attraverso il meccanismo di convergenza istituzionale, la riforma istituzionale del governo cinese sta andando in questa direzione.

La Cina ha formato diversi consorzi di innovazione locali, che rappresentano un mezzo importante per creare un sistema nazionale dell’innovazione.

DING KE

Convergenza istituzionale tra gli Stati Uniti e la Cina

Se il conflitto tra Stati Uniti e Cina continua, come si evolveranno in futuro la concorrenza e il conflitto tra i sistemi economici dei due Paesi? Come si trasformerà la divisione internazionale del lavoro, che è stata costruita attorno a due Paesi con istituzioni economiche diverse? A questo proposito, va sottolineato che il meccanismo della convergenza istituzionale, ossia l’aumento graduale del numero di aspetti del proprio sistema che sono simili a quelli dell’altro Paese, è decisamente all’opera tra le parti coinvolte nella competizione intersistemica.

Questo meccanismo è stato suggerito da Jan Tinbergen, il primo vincitore del Premio Nobel per l’Economia, negli anni ’60, con il nome di teoria della convergenza. Secondo Tinbergen, i campi comunista e capitalista, sotto la pressione di un’intensa competizione intersistemica, devono apprendere i punti di forza del sistema altrui per compensare le debolezze del proprio. Di conseguenza, nel blocco comunista sono penetrati elementi dell’economia di mercato, mentre nelle economie libere si è sviluppato il settore pubblico, e i due sistemi hanno avuto una graduale tendenza a convergere8.

Cui Zhiyuan dell’Università Tsinghua ha pubblicato un articolo intitolato «Decoupling or Convergece?» sul China Daily dell’8 ottobre 2019 e, citando la teoria della convergenza di Tinbergen, ha sottolineato che esiste una possibilità di convergenza istituzionale tra Stati Uniti e Cina. Cui ha indicato due casi cinesi che supportano la teoria della convergenza: (1) le misure per gestire l’eccesso di capacità produttiva e (2) il passaggio dalla «gestione dell’impresa» alla «gestione del capitale» durante la terza sessione plenaria del 18° Comitato Centrale sulla riforma della gestione degli asset di proprietà dello Stato. Come esempi da parte statunitense, ha citato invece le discussioni sulla nazionalizzazione del 5G negli Stati Uniti e la nuova politica industriale statunitense9.

Con l’intensificarsi del conflitto tra Stati Uniti e Cina, è probabile che Pechino impari di più da Washington, soprattutto nel campo dell’innovazione

DING KE

Sebbene le idee di Tinbergen, combinate con le analisi di Cui, siano davvero illuminanti, è importante notare alcune sottili e importanti differenze nei meccanismi di convergenza tra Stati Uniti e Unione Sovietica, e quelli tra Stati Uniti e Cina. In primo luogo, i sistemi economici adottati dagli Stati Uniti e dall’Unione Sovietica erano fondamentalmente diversi. D’altra parte, il sistema cinese, noto come «capitalismo di Stato» – il nome ufficiale in Cina è piuttosto «economia socialista di mercato» – pur enfatizzando il ruolo dello Stato, ha naturalmente anche un aspetto capitalista o di economia di mercato. Come Paese in via di sviluppo, la Cina ha tratto molto dalle istituzioni e dall’esperienza delle economie di mercato avanzate, in particolare da quella statunitense10. Per quanto riguarda il sistema dell’innovazione, che è al centro del sistema economico generale, la Cina ha incorporato attivamente le istituzioni e le esperienze degli Stati Uniti e di altri Paesi avanzati attraverso il rimpatrio di scienziati e ingegneri, al fine di ricostruire un sistema nazionale dell’innovazione. Con l’intensificarsi del conflitto tra Stati Uniti e Cina, è probabile che Pechino impari di più da Washington, soprattutto nel campo dell’innovazione.

D’altra parte, gli Stati Uniti non avevano inizialmente motivo di indagare sul sistema economico cinese. In risposta però alla sfida di Pechino, e consapevoli delle pratiche e del comportamento economico della Cina, gli Stati Uniti sono stati gradualmente costretti a prendere provvedimenti per rafforzare il loro intervento governativo.

In effetti, i recenti commenti dei politici statunitensi sulla politica industriale sono stati degni di nota proprio per la loro consapevolezza sulla Cina. Ad esempio, nell’articolo «L’America ha bisogno di una nuova filosofia economica», pubblicato su Foreign Policy nel febbraio 2020, prima del suo insediamento, il consigliere per la Sicurezza nazionale degli Stati Uniti, Jake Sullivan, e la sua coautrice Jennifer Harris hanno sottolineato che «Difendere una politica industriale (in senso lato, le azioni governative per rimodellare l’economia) era una volta considerato imbarazzante – oggi dovrebbe essere invece visto come qualcosa di praticamente ovvio» e che «le aziende statunitensi continueranno a perdere terreno nella competizione con le aziende cinesi se Washington continuerà a fare così tanto affidamento sul settore privato». L’articolo chiariva anche che, per affrontare la sfida cinese, era necessario adottare politiche industriali e rafforzare il ruolo del Governo nel processo di innovazione11. La rinnovata importanza degli investimenti pubblici e della strategia industriale nella definizione della politica economica sotto l’amministrazione del Presidente Biden è stata recentemente illustrata da Brian Deese sulle nostre colonne.

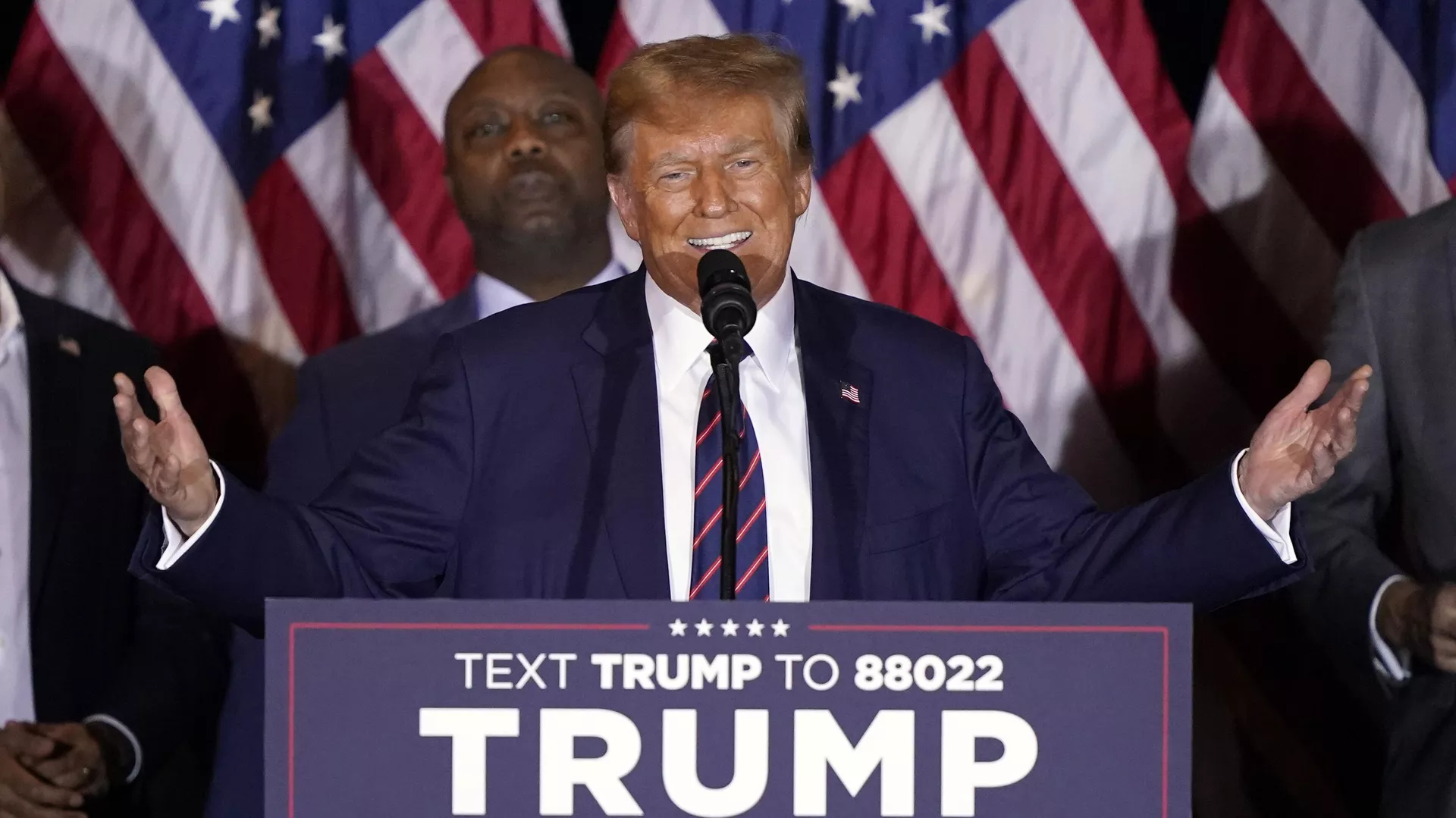

Per quanto riguarda le azioni effettive da parte del governo degli Stati Uniti, le proposte di legge per incoraggiare le strutture di produzione di semiconduttori a ristabilirsi sul mercato interno erano già state prese in considerazione sotto l’amministrazione Trump. E sotto l’amministrazione Biden, è stato approvato il CHIPS and Science Act per consentire un sostegno massiccio nella forma di sussidi. Queste azioni sono considerate molto attente alla politica cinese per l’industria dei semiconduttori. Per quanto riguarda lo sviluppo del settore dell’AI, il rapporto pubblicato dalla Commissione di Sicurezza Nazionale sull’intelligenza artificiale sottolinea chiaramente che la concorrenza deve essere inquadrata dallo Stato per sviluppare l’industria12. Nel campo delle tecnologie verdi, un’altra area considerata essenziale sia dal Governo statunitense che da quello cinese, nell0agosto del 2022 il Congresso ha adottato una massiccia politica di sovvenzioni verdi, l’Inflation Reduction Act, che mira ad aumentare massicciamente la produzione di veicoli, pannelli solari fotovoltaici, energia verde e idrogeno negli Stati Uniti, attraverso le sovvenzioni.

Un altro punto importante che differenzia la situazione attuale dalla convergenza tra Stati Uniti e Unione Sovietica è che, data la profonda interdipendenza tra gli Stati Uniti e la Cina, quest’ultima ha interesse a mantenere la divisione internazionale del lavoro che esiste con gli Stati Uniti.

Data la profonda interdipendenza tra gli Stati Uniti e la Cina, quest’ultima ha interesse a mantenere la divisione internazionale del lavoro che esiste con gli Stati Uniti

DING KE

Ciò si riflette chiaramente in una serie di riforme istituzionali dell’ambiente di investimento per le aziende straniere in Cina dal 2010. Come contromisura ai negoziati dell’Accordo di Partenariato Trans-Pacifico guidato dagli Stati Uniti, la Cina ha introdotto nel 2013 un sistema di liste negative in via sperimentale in quattro zone pilota di libero scambio, tra cui Shanghai. Questo sistema ha abolito il sistema della lista positiva, che designava individualmente quali industrie erano autorizzate ad entrare e consentiva alle aziende straniere di entrare in tutte le industrie non presenti nella lista. Nel 2017, il sistema della lista negativa è stato esteso all’intero Paese e le barriere all’ingresso delle aziende straniere nel mercato cinese sono state rapidamente abbassate. Con l’intensificarsi della disputa tra Stati Uniti e Cina, la parte cinese ha continuato a implementare le riforme istituzionali, tenendo conto della pressione degli Stati Uniti. Dopo la guerra commerciale del 2018, nel dicembre dello stesso anno, il governo cinese ha sottoposto a discussione un progetto di legge sugli investimenti esteri, che è stato adottato nel marzo 2019 ed è entrato in vigore nel 2020, in una data insolitamente precoce. Nella prima fase dell’accordo commerciale tra Stati Uniti e Cina, firmato nel gennaio 2020, il governo cinese ha anche adottato misure per adeguare le istituzioni economiche, in particolare eliminando i trasferimenti forzati di tecnologia e le barriere industriali discriminatorie nei settori bancario, dei titoli, delle assicurazioni e dei pagamenti elettronici. Il governo cinese ha anche fatto alcuni compromessi sull’aggiustamento economico

I risultati della serie di riforme istituzionali sono chiaramente illustrati nel «China Business Climate Survey Report», pubblicato annualmente da AmCham China. Come mostra la tabella qui sopra, la valutazione delle aziende associate ad AmCham China sul clima degli investimenti è peggiorata fino al 2016, ma è migliorata significativamente a partire dal 2017, in seguito all’introduzione del sistema di liste negative a livello nazionale. Anche la percentuale di aziende statunitensi che ritengono di essere trattate in modo equo – un indicatore di neutralità competitiva – è migliorata costantemente. Nello stesso sondaggio, una delle aspettative che le aziende associate esprimevano al Governo statunitense era quella di «impegnarsi per creare condizioni di parità per le aziende statunitensi che operano in Cina». Anche la percentuale di aziende che hanno selezionato questa voce è diminuita, passando dal 47% nel 2018 al 27% nel 2021.

Questo meccanismo di convergenza istituzionale è importante per il futuro della divisione internazionale del lavoro, che è stata costruita intorno agli Stati Uniti e alla Cina. Come spiega Inomata13, il conflitto economico tra Cina e Stati Uniti e la diffusione globale della pandemia di Covid-19 hanno portato «le aziende globali a considerare la forza di varie istituzioni nel Paese di destinazione o l’affinità con l’ambiente aziendale del Paese di origine come punti di riferimento importanti per la valutazione del rischio nell’espansione all’estero». In altre parole, la divisione internazionale del lavoro sarà favorita tra Paesi dotati di quadri istituzionali comuni, come i sistemi economici, gli standard tecnologici e i sistemi legali, mentre c’è una crescente possibilità di decoupling tra Paesi con quadri istituzionali diversi. In queste condizioni, la convergenza istituzionale tra Stati Uniti e Cina è estremamente importante per garantire la base istituzionale necessaria a mantenere l’attuale divisione del lavoro tra i due Paesi.

Va notato, tuttavia, che anche se questi meccanismi continuano a funzionare a lungo termine, è improbabile che i due sistemi economici convergano completamente verso uno stesso modello 14. Ciò è dovuto non solo alle differenze di sistemi politici e di capacità dei governi, ma anche allo scopo fondamentale della competizione tra i sistemi, che consiste nel mantenere una posizione di leadership nei confronti dell’altra parte attraverso la concorrenza. Questo meccanismo è decisamente diverso da quello del coinvolgimento, che incoraggia il cambiamento di regime nel Paese partner invitandolo a integrarsi nell’ordine internazionale esistente. Di conseguenza, quando si tratta di innovazioni che richiedono una fiducia profonda e un coordinamento complesso, o di attività economiche strettamente legate alla sicurezza, come quelle descritte nella seconda parte di questo studio, il margine di cooperazione tra Stati Uniti e Cina probabilmente si ridurrà – e sarà inevitabile un decoupling almeno parziale.

NOTE

- In questi ultimi anni, un numero crescente di studi hanno cominciato a interpretare la natura del conflitto tra Stati Uniti e Cina sotto la prospettiva della concorrenza tra sistemi. Brands (2018) si concentra sulle differenze tra regimi politici e Hayashi (2020) studia il carattere unico del sistema economico cinese dal punto di vista delle regole del commercio internazionale. Considerando che quest’opera tratta di conflitti economici, la discussione si concentra sulle differenze tra i sistemi economici dei due Paesi, in particolare sull’unicità del sistema cinese

- D. Shea, «Ambassador Shea: China’s Trade-disruptive economic model and implications for the WTO », Consiglio generale dell’OMC, Ginevra, 26 luglio 2018. Per una critica più completa del sistema economico cinese da parte del governo americano, consultare il rapporto annuale al 2022 Report to Congress On China’s WTO Compliance, pubblicato del Dipartimento del commercio americano. Oltre i punti sollevati dall’ambasciatore Shea, il report tocca anche questioni come quella della trasparenza.

- Ding Ke, «US-China High-Tech Disputes and the Transformation of China’s Industrial Policy : From Indigenous Innovation to the New Whole Nation System», in Ding Ke (dir.), US-China Economic Conflict : East Asian Responses to the Restructuring of International Division of Labor, IDE-JETRO, 2023.

- Gerard Di Pippo, Ilaria Mazzocco et Scott Kennedy, «Red Ink Estimating Chinese Industrial Policy Spending in Comparative Perspective», CSIS Report, maggio 2022.

- In alcune industrie emergenti, come l’industria degli schermi LCD, la sovrapproduzione è frequente. Tuttavia, al contrario delle industria tradizionali come l’acciaio, la sovrapproduzione nelle industrie emergenti caratterizzata da progressi tecnologici rapidi presenta un aspetto positivo nella misura in cui accelera l’introduzione di nuove tecnologie intensificando la concorrenza. Per un case study dell’industria cinese degli schemi LCD, rimando a LU (2016, capitolo 7, sezione 3).

- 中国美国商会 (AmCham China)『中国商業環境調査報告』(各年版).

- 徐林(Xu, L.) 2021.「从加入WTO 到加入CPTPP–中国産業政策的未来」『比較』(5):125-151.

- J. Tinbergen, «Do communist and free economies show a convergence pattern ?» Soviet Studies, 1961, 12(4), p. 333-341.

- Jonathan Gruber et Simon Johnson, «Jump-Starting America : How Breakthrough Science Can Revive Economic Growth and the American Dream», PublicAffairs, 2019.

- Ad esempio, la Cina, per entrare nell’OMC, ha dovuto creare delle leggi necessarie a un sistema di economica di mercato, prendendo spunto dall’esperienza dei Paesi sviluppati (secondo uno scambio di vedute con un esperto di ricerca dell’OMC in Cina l’11 novembre 2021).

- 経済産業省(METI)『通商白書』(各年版).- 2021「.経済産業政策の新機軸–新たな産業政策への挑戦」産業構造審議会の配布資料.

- Sahashi Ryo, «US-China Economic Conflicts and the Biden Administration», in Ding Ke, US-China Economic Conflict : East Asian Responses to the Restructuring of International Division of Labor, IDE-JETRO, 2023.

- 猪俣哲史(Inomata, S.) 2020「制度の似た国同士で分業へ 国際貿易体制の行方」『日本経済新聞』7月14日.

- In questo senso, è necessario continuare a seguire i differenti indicatori della tabella 3 per vedere in che misura possono essere migliorati

ll sito www.italiaeilmondo.com non fruisce di alcuna forma di finanziamento, nemmeno pubblicitaria. Tutte le spese sono a carico del redattore. Nel caso vogliate offrire un qualsiasi contributo, ecco le coordinate: postepay evolution a nome di Giuseppe Germinario nr 5333171135855704 oppure iban IT30D3608105138261529861559 oppure PayPal.Me/italiaeilmondo Su PayPal, ma anche con il bonifico su PostePay, è possibile disporre eventualmente un pagamento a cadenza periodica, anche di minima entità, a partire da 2 (due) euro (pay pal prende una commissione di 0,52 centesimi)